Ngày hôm qua, Ngân hàng Nhà nước (SBV) bất ngờ thực hiện hai chính sách, có thể coi là mới trong năm nay. Bất ngờ là ở chỗ chúng được thực hiện chớp nhoáng, không có tín hiệu báo trước, nhưng với những người theo dõi hệ thống ngân hàng lâu, dường như đó là điều không thể tránh khỏi.

Nâng lãi suất OMO

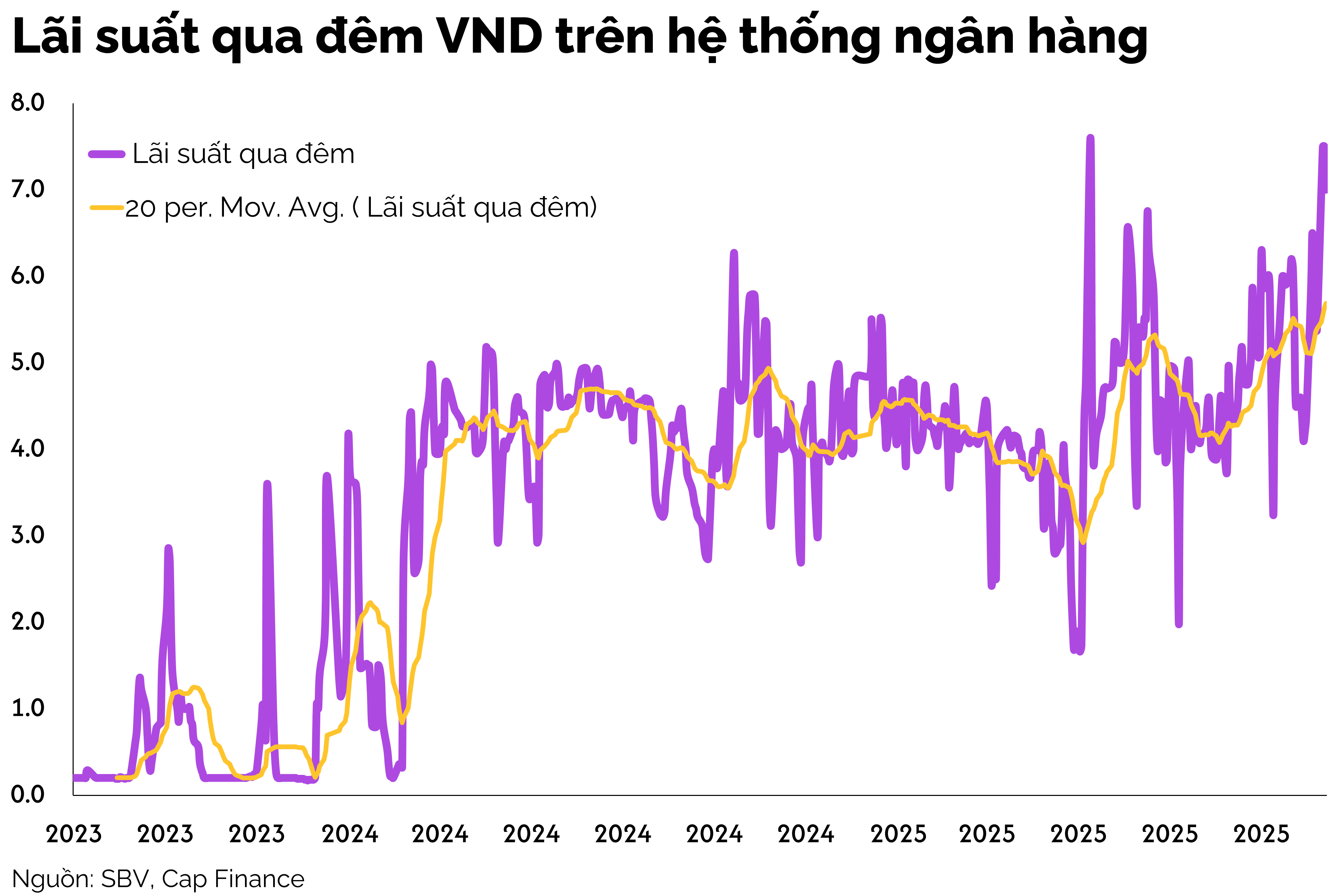

Lãi suất thực hiện nghiệp vụ thị trường mở OMO được nâng từ 4.0% trong suốt một thời gian dài lên 4.5%. Để đánh giá được động thái này, chúng ta cần biết, trong suốt thời gian qua, lãi suất qua đêm VND trên thị trường liên ngân hàng duy trì quanh mức 5%-6%, và đặc biệt trong vài ngày qua đã lên tới 7.x%.

Đây là một hiện tượng vừa mong muốn, vừa không. Mong muốn là vì lãi suất VND cao sẽ làm giảm áp lực lên tỷ giá, và thực tế là tỷ giá đã tương đối ổn định trong thời gian qua.. Không mong muốn là vì thực tế, lãi suất VND cao là do tình trạng khan hiếm thanh khoản trong hệ thống ngân hàng.

Trong điều kiện lãi suất LNH là 7.5%, thì việc SBV nâng lãi suất OMO lên 4.5% không có tác động gì trong thời điểm hiện tại. Vậy thì tại sao SBV vẫn làm như vậy?

Giả thuyết đầu tiên, forward guide cho năm sau. Giả thuyết này dường như xung đột với mục tiêu kinh tế của năm 2026, khi mà chúng ta muốn tăng trưởng GDP 10%, thì tăng trưởng tín dụng cũng sẽ phải đẩy mạnh hơn năm nay, thì lãi suất điều hành nên hạ mới đúng.

Giả thuyết thứ 2, liên quan đến chính sách thứ 2 được tung ra trong ngày hôm nay, chúng ta sẽ nói tiếp ở phần sau.

Swap USD

Ngân hàng thực hiện nghiệp vụ hoán đổi USD với các ngân hàng có nhu cầu trong thời gian 14 ngày, với tỷ giá mua 23,945 VND và tỷ giá bán lại 23,955, tương đương với gap swap 1%.

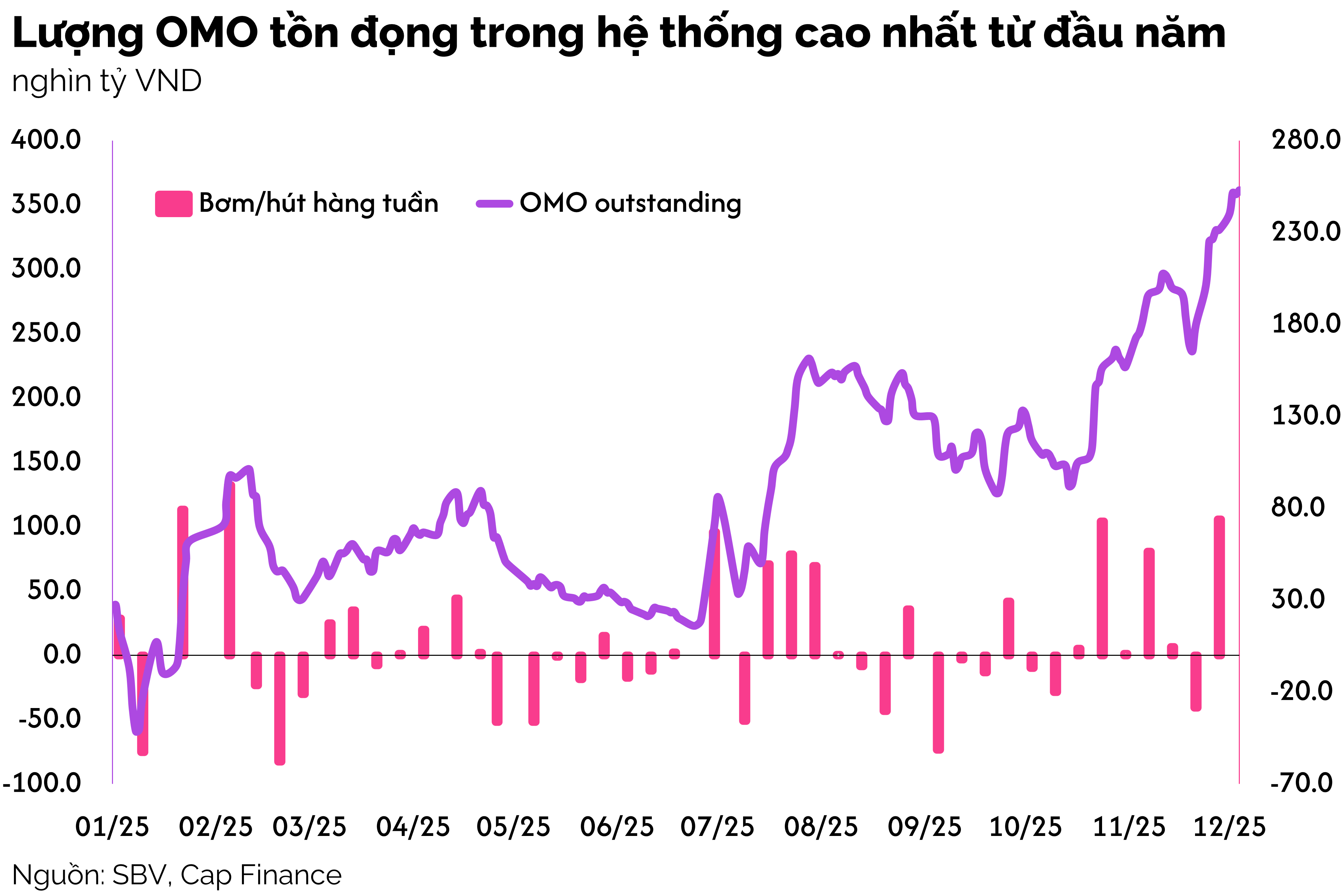

Để dễ hiểu, thay vì SBV thực hiện nghiệp vụ OMO với giấy tờ có giá (ở đây là TPCP) thì họ thực hiện OMO với USD. Nguyên nhân? Đơn giản là nguồn TPCP của các ngân hàng sắp cạn. Tổng lượng TPCP trong hệ thống tầm 800 nghìn tỷ, với haircut 0.9 thì lượng tiền tối đa có thể huy động vào khoảng hơn 700 nghìn tỷ. Lượng OMO tồn đọng thực tế cho đến ngày hôm qua là 360 nghìn tỷ.

Như vậy là các ngân hàng đã dùng một nửa lượng TPCP của mình để thực hiện OMO. Nghe có vẻ còn nhiều, nhưng thực tế TPCP còn được sử dụng cho nhiều mục đích khác, nên dư địa để tiếp tục hoán đổi với SBV không còn nhiều.

Trong khi đó, lượng USD trong hệ thống lại có sẵn (không có inflow để gia tăng về lượng, nhưng lượng USD tiền gửi thì sẵn có), và nó cũng được coi là HQLA và có thể dùng để thực hiện OMO. Ảnh hưởng tất yếu của động thái này là lãi suất VND giảm, gap swap giảm, và tỷ giá tăng.

Và nó gợi ra giả thuyết thứ 2 về việc nâng lãi suất OMO. Lãi suất USD hiện nay đang rơi vào khoảng 3.9%. Khi thực hiện swap USD, lãi suất VND có thể rơi nhanh và có thể về cận par như thời gian trước. Việc sẽ dẫn đến tỷ giá USD tăng mạnh. Để dự phòng điều này, SBV nâng lãi suất OMO, như một động thái tạo sàn cao hơn cho lãi suất VND. Như vậy sẽ đảm bảo cùng lúc 2 mục tiêu: tạo thanh khoản và ổn định tỷ giá.

Note, về mặt kỹ thuật thì lãi suất OMO là hoạt động như trần lãi suất. Nhưng với việc thực tế là lãi suất VND đã cao hơn trần, và khắp nơi thiếu tiền (trừ SBV) thì lãi suất OMO có thể sử dụng như sàn (kèm với việc ngừng swap)

Nói chung, tác động của chính sách hiện nay có thể nói là tạm ổn. Vì cuối năm, áp lực tăng trưởng tín dụng không còn nhiều, SBV có thể mặc kệ lãi suất cao như vậy. Nhưng sang năm, khi tất cả chỉ tiêu đều reset và cuộc chạy đua mới bắt đầu, mọi chuyện sẽ rất phức tạp.